期权定价模型是用来干什么的?期权定价模型的发展历程

期权定价模型是用来干什么的:

期权定价模型是由布莱克和斯科尔斯提出。该模型认为只有股票价格的现值与未来预测相关。

它是通过一个合适的数学模型,分析模拟期权价格的市场变化,最终得出一个合理的理论价格。变量的过去历史和演变与未来预测无关。期权价格的决定非常复杂,影响因素包括股票现价,合约期限、无风险资产、利率水平、交割价格等多个方面。

B-S模型有七个重要的假设

1.股票价格行为服从对数正态分布模式;

2.无风险利率和金融资产收益变量是不变的;

3.市场没有摩擦,即没有税收和交易成本,整个证券是完全可分的;

4.金融资产在期权有效期内没有分红和其他收益(放弃这个假设);

5.期权是欧式期权,即期权到期前不能执行。

6.没有无风险套利机会;

7.证券交易是连续的;

8.投资者可以无风险利率借款。

二项式模型的假设主要包括:

1.不支付股票红利。

2.交易成本和税收为零。

3.投资者可以无风险利率向资金借贷。

4.市场无风险利率不变。

5.股票的波动性是恒定的。

如果在t时刻资产价格为S,那么在t+△t时刻可能上升到uS或者下降到dS,假设相应的资产价格上升到uS,那么期权价格也上升到Cu,如果相应的资产价格下降到dS,那么期权价格也下降到Cd。当金融资产只能达到这两个价格时,这个序列称为二项式程序。

期权定价模型的发展历程:

期权是买方支付一定期权费后,在未来允许的时间内买入或卖出一定数量标的资产的期权。期权价格是期权合同中唯一随着市场供求变化而变化的变量。其水平直接影响买卖双方的盈亏情况,是期权交易的核心问题。在1900年发布第一篇关于期权定价的文章。此后,各种经验公式或计量经济学定价模型相继出现,但由于各种局限性,难以得到普遍认可。20世纪70年代以来,随着期权市场的迅速发展,期权定价理论的研究取得了突破性进展。

在国际衍生金融市场的形成和发展过程中,期权的合理定价是困扰投资者的一大难题。随着计算机和先进通信技术的应用,应用复杂的期权定价公式成为可能。在过去的20年里,投资者利用布莱克—— 斯克尔斯期权定价模型,将这个抽象的数值公式转化为大量的财富。

第一个完整的期权定价模型是由费舍尔布莱克和迈伦斯克尔斯创建的,并于1973年公开。B-S期权定价模型的发布时间几乎与芝加哥期权交易所标准化期权合约的正式上市时间同时。不久,德克萨斯仪器公司推出了一款带有程序的计算器,可以根据这个模型计算期权价值。大多数从事期权交易的经纪人持有各种公司生产的这种计算机,并使用根据这种模型开发的程序来评估交易。这项工作极大地推动了金融创新和各种新型金融产品的出现。

斯克尔斯和他的同事,已故数学家费希尔布莱克,在20世纪70年代早期合作,研究出了一个复杂的期权定价公式。因此,这两篇论文几乎同时发表在不同的期刊上。因此,布莱克-斯克尔斯定价模型也可以称为布莱克-斯克尔斯-默顿定价模型。默顿扩展了原始模型的内涵,并将其应用于许多其他形式的金融交易。瑞士的瑞典皇家科学院称赞他们在期权定价方面的研究成果是未来25年对经济科学最杰出的贡献。

1979年,科克斯罗斯和卢宾斯坦的论文《期权定价:一种简化方法》提出了二项式模型,为期权定价数值方法奠定了基础,解决了美期权定价问题。

标签: 期权定价模型 期权定价模型是用来干什

-

期权定价模型是用来干什么的?期权定价模型的发展历程 期权定价模型是用来干什么的:期权定价模型是由布莱克和斯科尔斯提出。该模型认为只有股票价格的现值与

期权定价模型是用来干什么的?期权定价模型的发展历程 期权定价模型是用来干什么的:期权定价模型是由布莱克和斯科尔斯提出。该模型认为只有股票价格的现值与 -

股票隔日委托买入交易时间限制?股票隔日委托怎么操作? 股票隔日委托买入交易时间限制?如果隔日委托的话,一般在晚上20:00-22:00这个时间比较合适。虽然每家券商

股票隔日委托买入交易时间限制?股票隔日委托怎么操作? 股票隔日委托买入交易时间限制?如果隔日委托的话,一般在晚上20:00-22:00这个时间比较合适。虽然每家券商 -

怎样申请消除逾期记录?停息挂账违法吗? 怎样申请消除逾期记录?1、非本人主观原因导致的逾期,比如被他人盗用个人信息贷款造成的逾期。这种情况

怎样申请消除逾期记录?停息挂账违法吗? 怎样申请消除逾期记录?1、非本人主观原因导致的逾期,比如被他人盗用个人信息贷款造成的逾期。这种情况 -

事实婚姻可以继承遗产吗?没有领证的继子女可以继承遗产吗? 事实婚姻可以继承遗产吗?事实婚姻一般是无继承权的,我国对婚姻实行的是登记制,未经登记的则没有形成法

事实婚姻可以继承遗产吗?没有领证的继子女可以继承遗产吗? 事实婚姻可以继承遗产吗?事实婚姻一般是无继承权的,我国对婚姻实行的是登记制,未经登记的则没有形成法 -

基金净值怎么算?基金实际净值如何查看? 基金净值怎么算?基金单位净值=(基金总资产-基金总负债) 基金总份额,但是投资者一般没办法自己计算基金

基金净值怎么算?基金实际净值如何查看? 基金净值怎么算?基金单位净值=(基金总资产-基金总负债) 基金总份额,但是投资者一般没办法自己计算基金 -

黑龙江个人停息挂账协议是什么意思?停息挂账手续费高不高? 黑龙江个人停息挂账协议是什么意思1、停息挂账指的是持卡人因特殊情况不能如期归还信用卡欠款或贷款,与

黑龙江个人停息挂账协议是什么意思?停息挂账手续费高不高? 黑龙江个人停息挂账协议是什么意思1、停息挂账指的是持卡人因特殊情况不能如期归还信用卡欠款或贷款,与

-

大家知道樊梨花吗 樊梨花真的存在吗? 大家知道樊梨花吗?是一个来自大唐的女人,称为大唐女将,当你提到樊梨花这个名字的时候,每个人都会赞赏

大家知道樊梨花吗 樊梨花真的存在吗? 大家知道樊梨花吗?是一个来自大唐的女人,称为大唐女将,当你提到樊梨花这个名字的时候,每个人都会赞赏 -

期权定价模型是用来干什么的?期权定价模型的发展历程 期权定价模型是用来干什么的:期权定价模型是由布莱克和斯科尔斯提出。该模型认为只有股票价格的现值与

期权定价模型是用来干什么的?期权定价模型的发展历程 期权定价模型是用来干什么的:期权定价模型是由布莱克和斯科尔斯提出。该模型认为只有股票价格的现值与 -

股票涨停最多能连续几次?股票涨停了卖出合适吗? 股票涨停最多能连续几次?理论上是没有次数限制的,只要某只股票愿意有投资者出资金购买,那么就可以一直

股票涨停最多能连续几次?股票涨停了卖出合适吗? 股票涨停最多能连续几次?理论上是没有次数限制的,只要某只股票愿意有投资者出资金购买,那么就可以一直 -

如何申请停息挂账?停息挂账的申请流程是什么? 如何申请停息挂账?【1】申请协商:致电银行客服热线,了解自己需要还款的详情,如还款金额、本金、利息

如何申请停息挂账?停息挂账的申请流程是什么? 如何申请停息挂账?【1】申请协商:致电银行客服热线,了解自己需要还款的详情,如还款金额、本金、利息 -

茶叶蛋煮多久才入味 煮好的茶叶蛋能放几天? 想必现在有很多小伙伴对于茶叶蛋煮多久才入味是什么方面的知识都比较想要了解,那么今天小好小编就为大

茶叶蛋煮多久才入味 煮好的茶叶蛋能放几天? 想必现在有很多小伙伴对于茶叶蛋煮多久才入味是什么方面的知识都比较想要了解,那么今天小好小编就为大 -

怎么协商网贷停息挂账?什么情况下可以停息挂账? 怎么协商网贷停息挂账?由于本身并不提供停息挂账的服务,这就需要我们去客服协商申请如何延长还款期限、

怎么协商网贷停息挂账?什么情况下可以停息挂账? 怎么协商网贷停息挂账?由于本身并不提供停息挂账的服务,这就需要我们去客服协商申请如何延长还款期限、 -

环球热门:初学化妆怎样画眼线 初学化妆怎样画眼线好看? 1、画眼线时要精神集中,将其一口气画完。2、初学者画眼线时,可以将小手指抵在脸颊上,或用肘部支在桌子在

环球热门:初学化妆怎样画眼线 初学化妆怎样画眼线好看? 1、画眼线时要精神集中,将其一口气画完。2、初学者画眼线时,可以将小手指抵在脸颊上,或用肘部支在桌子在 -

股票交易费用有什么?买股票交易费用是怎么收取的? 股票的交易费用主要包括股票佣金、过户费和印花税三部分,其中佣金是投资者进行股票交易中的最大成本。1

股票交易费用有什么?买股票交易费用是怎么收取的? 股票的交易费用主要包括股票佣金、过户费和印花税三部分,其中佣金是投资者进行股票交易中的最大成本。1 -

gpi是什么意思?gpi汇款是什么意思? gpi是什么意思?GPI是Global Payment Initiative的简称,它是一种国际支付标准,旨在改善国际支付的效

gpi是什么意思?gpi汇款是什么意思? gpi是什么意思?GPI是Global Payment Initiative的简称,它是一种国际支付标准,旨在改善国际支付的效 -

迈腾长宽高分别是多少?迈腾轮胎什么型号? 迈腾长宽高分别是多少迈腾是大众旗下的一款中型轿车,这款车的长宽高分别是4865毫米,1832毫米,1471毫

迈腾长宽高分别是多少?迈腾轮胎什么型号? 迈腾长宽高分别是多少迈腾是大众旗下的一款中型轿车,这款车的长宽高分别是4865毫米,1832毫米,1471毫 -

赵露思点赞金鹰女神吐槽帖 赵露思发文道歉咋回事? 赵露思点赞金鹰女神吐槽帖在金鹰节开幕式晚会结束后,有网友发现赵露思点赞了一条有关宋茜金鹰女神造型

赵露思点赞金鹰女神吐槽帖 赵露思发文道歉咋回事? 赵露思点赞金鹰女神吐槽帖在金鹰节开幕式晚会结束后,有网友发现赵露思点赞了一条有关宋茜金鹰女神造型 -

有必要买美元理财吗?理财买一年和二年哪个更安全? 是否有必要购买美元理财产品,取决于投资者的个人情况和投资目标。以下是一些可能影响投资者购买美元理

有必要买美元理财吗?理财买一年和二年哪个更安全? 是否有必要购买美元理财产品,取决于投资者的个人情况和投资目标。以下是一些可能影响投资者购买美元理 -

怎么关闭windows更新?怎么清除桌面右下角的Win10系统升级提示? 怎么关闭windows更新?方法一、1 点击左下角的开始菜单进入设置,在设置中点击进入更新和安全,在windows

怎么关闭windows更新?怎么清除桌面右下角的Win10系统升级提示? 怎么关闭windows更新?方法一、1 点击左下角的开始菜单进入设置,在设置中点击进入更新和安全,在windows -

混天绫是什么图案?混天绫是谁给哪吒的? 混天绫是什么图案?混天绫上面绘制着日月和云的抽象图案,混天绫是一条七尺二寸长的赤红色绫条,上面绘制

混天绫是什么图案?混天绫是谁给哪吒的? 混天绫是什么图案?混天绫上面绘制着日月和云的抽象图案,混天绫是一条七尺二寸长的赤红色绫条,上面绘制 -

新股中签后多久可以卖出?新股多久后可以正常买卖? 新股中签后多久可以卖出新股中签后是不可以立即卖出的,股票会在申购日起8-14天左右上市交易,如果有延

新股中签后多久可以卖出?新股多久后可以正常买卖? 新股中签后多久可以卖出新股中签后是不可以立即卖出的,股票会在申购日起8-14天左右上市交易,如果有延 -

怎样申请消除逾期记录?停息挂账违法吗? 怎样申请消除逾期记录?1、非本人主观原因导致的逾期,比如被他人盗用个人信息贷款造成的逾期。这种情况

怎样申请消除逾期记录?停息挂账违法吗? 怎样申请消除逾期记录?1、非本人主观原因导致的逾期,比如被他人盗用个人信息贷款造成的逾期。这种情况 -

图片加水印的方法有哪些?手机怎么给身份证照片加水印呢? 软件版本:微信Version8 0 16身份证照片怎么加水印呢?具体操作如下:1、打开微信,在搜索栏中搜索水印大

图片加水印的方法有哪些?手机怎么给身份证照片加水印呢? 软件版本:微信Version8 0 16身份证照片怎么加水印呢?具体操作如下:1、打开微信,在搜索栏中搜索水印大 -

笔记本如何按除号呢?笔记本除号怎么打出来? 演示机型:联想拯救者y7000系统版本:Windows 10软件版本:搜狗输入法9 0 0 2388笔记本输入÷有

笔记本如何按除号呢?笔记本除号怎么打出来? 演示机型:联想拯救者y7000系统版本:Windows 10软件版本:搜狗输入法9 0 0 2388笔记本输入÷有 -

股票账户的钱在什么时间能转出?股票转账交易的方式? 股票账户的钱在交易时间内就可以转出来,当天办理了银证转账业务的情况下,款项通常会在第二个交易日之

股票账户的钱在什么时间能转出?股票转账交易的方式? 股票账户的钱在交易时间内就可以转出来,当天办理了银证转账业务的情况下,款项通常会在第二个交易日之 -

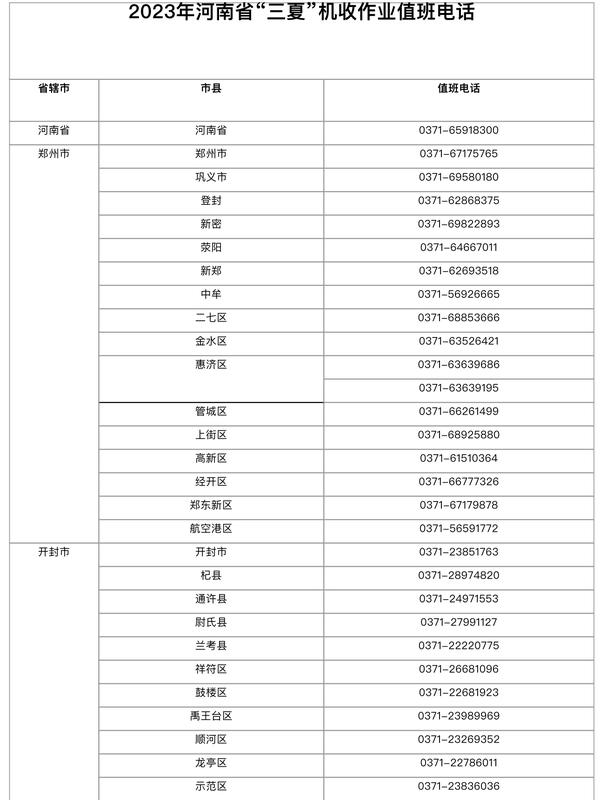

河南212部“三夏”机收作业值班电话公布! 针对连日来的阴雨天气对麦收的影响,5月29日晚间,河南省农业农村厅发布了全省正在通过抢排田间积水、加

河南212部“三夏”机收作业值班电话公布! 针对连日来的阴雨天气对麦收的影响,5月29日晚间,河南省农业农村厅发布了全省正在通过抢排田间积水、加 -

股票账户的钱在什么时间能转出?股票转账交易的方式? 股票账户的钱在交易时间内就可以转出来,当天办理了银证转账业务的情况下,款项通常会在第二个交易日之

股票账户的钱在什么时间能转出?股票转账交易的方式? 股票账户的钱在交易时间内就可以转出来,当天办理了银证转账业务的情况下,款项通常会在第二个交易日之 -

cyber是什么牌子的车?劳斯莱斯是宝马旗下的吗? cyber是什么牌子的车这是劳斯莱斯的车标,劳斯莱斯是一个来自英国的汽车制造厂商。劳斯莱斯旗下的车型有

cyber是什么牌子的车?劳斯莱斯是宝马旗下的吗? cyber是什么牌子的车这是劳斯莱斯的车标,劳斯莱斯是一个来自英国的汽车制造厂商。劳斯莱斯旗下的车型有 -

怎么判断青春期结束了?青春期的症状有哪些? 怎么判断青春期结束了?判断青春期结束的方法:1 身高、体重变缓慢,生殖器官及性功能发育成熟。2 心

怎么判断青春期结束了?青春期的症状有哪些? 怎么判断青春期结束了?判断青春期结束的方法:1 身高、体重变缓慢,生殖器官及性功能发育成熟。2 心 -

怎样申请消除逾期记录?停息挂账的法律定义和规定是什么? 怎样申请消除逾期记录?1、非本人主观原因导致的逾期,比如被他人盗用个人信息贷款造成的逾期。这种情况

怎样申请消除逾期记录?停息挂账的法律定义和规定是什么? 怎样申请消除逾期记录?1、非本人主观原因导致的逾期,比如被他人盗用个人信息贷款造成的逾期。这种情况 -

信用卡逾期一年多怎么办?信用卡贷款逾期怎么办? 一、信用卡逾期一年多怎么办?1、先试试能不能还上,可以找亲戚朋友借钱,但千万不要再找贷款机构,在你

信用卡逾期一年多怎么办?信用卡贷款逾期怎么办? 一、信用卡逾期一年多怎么办?1、先试试能不能还上,可以找亲戚朋友借钱,但千万不要再找贷款机构,在你 -

黄圣依被曝再度怀孕 黄圣依怀孕咋回事? 黄圣依被曝再度怀孕爆料人称自己陪同家人去温哥华的某家庭医生诊所中做孕检时,遇到了黄圣依本人。据爆

黄圣依被曝再度怀孕 黄圣依怀孕咋回事? 黄圣依被曝再度怀孕爆料人称自己陪同家人去温哥华的某家庭医生诊所中做孕检时,遇到了黄圣依本人。据爆 -

甜茶和30岁演员艾莎冈萨雷斯被拍 甜茶是谁介绍 甜茶和30岁演员艾莎冈萨雷斯被拍近日,甜茶和30岁演员艾莎冈萨雷斯(Eiza Gonzalez)在墨西哥度假被拍,

甜茶和30岁演员艾莎冈萨雷斯被拍 甜茶是谁介绍 甜茶和30岁演员艾莎冈萨雷斯被拍近日,甜茶和30岁演员艾莎冈萨雷斯(Eiza Gonzalez)在墨西哥度假被拍, -

白醋洗脸后还用洗面奶洗脸吗?白醋洗脸后怎么用洗面奶洗脸? 白醋洗脸后还用洗面奶洗脸吗需要用洗面奶洗脸。白醋洗脸之后,皮肤表面会有残留的醋水,醋水对皮肤角质

白醋洗脸后还用洗面奶洗脸吗?白醋洗脸后怎么用洗面奶洗脸? 白醋洗脸后还用洗面奶洗脸吗需要用洗面奶洗脸。白醋洗脸之后,皮肤表面会有残留的醋水,醋水对皮肤角质 -

什么叫一字跌停?股票连续封一字跌停下跌的缘故? 一字跌停是指股票开盘就跌停,一字跌停的股票开盘价、收盘价、最高价和最低价都是一个价格,K线图没有实

什么叫一字跌停?股票连续封一字跌停下跌的缘故? 一字跌停是指股票开盘就跌停,一字跌停的股票开盘价、收盘价、最高价和最低价都是一个价格,K线图没有实 -

开设专用通道 河南高速全力做好“三夏”服务 5月29日,在京港澳高速西平收费站,参加跨区机收会战的收割机陆续抵达,运输车从联合收割机插秧机专用通

开设专用通道 河南高速全力做好“三夏”服务 5月29日,在京港澳高速西平收费站,参加跨区机收会战的收割机陆续抵达,运输车从联合收割机插秧机专用通 -

信用卡到期会自动注销吗?停息挂账代办是诈骗吗? 信用卡到期会自动注销吗?信用卡有效期到了之后一般是会自动注销,不过发卡银行通常会在到期前一个月左右

信用卡到期会自动注销吗?停息挂账代办是诈骗吗? 信用卡到期会自动注销吗?信用卡有效期到了之后一般是会自动注销,不过发卡银行通常会在到期前一个月左右 -

dr股票给企业带来什么好处?股票DR是什么意思? 首先dr股票能竖立上市公司的形象,在股票市场中能够分红的股票是比较少的,基本上会用利润来进行投资生

dr股票给企业带来什么好处?股票DR是什么意思? 首先dr股票能竖立上市公司的形象,在股票市场中能够分红的股票是比较少的,基本上会用利润来进行投资生 -

荣耀80gt值得买吗?荣耀80GT性价比高吗? 荣耀80gt值得买吗?荣耀80gt值得买,它在性能方面得到了很大提升,用的是最新一代的处理器。使用的是最新

荣耀80gt值得买吗?荣耀80GT性价比高吗? 荣耀80gt值得买吗?荣耀80gt值得买,它在性能方面得到了很大提升,用的是最新一代的处理器。使用的是最新 -

环球资讯:2023Q1 美国以旧换新规模 8.65 亿美元:iPhone 平均 201 美元

IT之家5月31日消息,根据商业服务公司Assurant公布的最新报告,2023年第1季度以旧换新服务,累计向美国消费

环球资讯:2023Q1 美国以旧换新规模 8.65 亿美元:iPhone 平均 201 美元

IT之家5月31日消息,根据商业服务公司Assurant公布的最新报告,2023年第1季度以旧换新服务,累计向美国消费 -

网贷平台拒绝停息挂账怎么办?第三方办理停息挂账靠谱吗? 网贷平台拒绝停息挂账怎么办?首先要了解拒绝自己申请的原因,尝试能否再次协商,若不行的话,就只能调整

网贷平台拒绝停息挂账怎么办?第三方办理停息挂账靠谱吗? 网贷平台拒绝停息挂账怎么办?首先要了解拒绝自己申请的原因,尝试能否再次协商,若不行的话,就只能调整 -

甜茶和演员艾莎冈萨雷斯被拍 演员甜茶介绍 甜茶和演员艾莎冈萨雷斯被拍近日,甜茶和30岁演员艾莎冈萨雷斯(Eiza Gonzalez)在墨西哥度假被拍,两人

甜茶和演员艾莎冈萨雷斯被拍 演员甜茶介绍 甜茶和演员艾莎冈萨雷斯被拍近日,甜茶和30岁演员艾莎冈萨雷斯(Eiza Gonzalez)在墨西哥度假被拍,两人 -

股权投资平台有哪些?股权投资方式有几种类型? 股权投资平台有哪些?1、以私募股权基金为主的金斧子,是股权,公募基金、债券、房地产投资等类型私募的

股权投资平台有哪些?股权投资方式有几种类型? 股权投资平台有哪些?1、以私募股权基金为主的金斧子,是股权,公募基金、债券、房地产投资等类型私募的 -

无线充电是什么原理?手机如何设置无线充电? 无线充电是什么原理?无线充电技术(Wireless charging technology;Wireless charge technology),源

无线充电是什么原理?手机如何设置无线充电? 无线充电是什么原理?无线充电技术(Wireless charging technology;Wireless charge technology),源 -

股票计算公式是什么?上市公司如果年报业绩不好对股价影响大不大? 股票的盈利=卖出股票的价格-买入股票的价格-手续费股票的亏损=买入股票的价格-卖出股票的价格-手续费股

股票计算公式是什么?上市公司如果年报业绩不好对股价影响大不大? 股票的盈利=卖出股票的价格-买入股票的价格-手续费股票的亏损=买入股票的价格-卖出股票的价格-手续费股 -

生产冷却塔的上市公司有哪些?冷却塔生产厂家哪些好? 生产冷却塔的上市公司有哪些?海鸥股份603269:11月25日开盘消息,海鸥股份最新报价13 290元,3日内股价

生产冷却塔的上市公司有哪些?冷却塔生产厂家哪些好? 生产冷却塔的上市公司有哪些?海鸥股份603269:11月25日开盘消息,海鸥股份最新报价13 290元,3日内股价 -

征信严重逾期怎么办理信用卡?征信有逾期记录怎么申请信用卡? 征信严重逾期怎么办理信用卡?信用卡已成为现代人生活中必不可少的支付工具之一,但是随着人们对信用卡的

征信严重逾期怎么办理信用卡?征信有逾期记录怎么申请信用卡? 征信严重逾期怎么办理信用卡?信用卡已成为现代人生活中必不可少的支付工具之一,但是随着人们对信用卡的 -

股权质押是什么?股权质押率上限一般为多少? 股权质押是一种权利质押,是指出质人与质权人协议在出质人所持有的的上市公司股份上设定限制性物权(将其

股权质押是什么?股权质押率上限一般为多少? 股权质押是一种权利质押,是指出质人与质权人协议在出质人所持有的的上市公司股份上设定限制性物权(将其 -

发债中签后什么时候卖? 可转债中签后随时可以卖吗? 发债中签后什么时候卖?首先我们来看下可转债的上市交易时间:可转债交易实行的交易制度是t+0 所以上市第

发债中签后什么时候卖? 可转债中签后随时可以卖吗? 发债中签后什么时候卖?首先我们来看下可转债的上市交易时间:可转债交易实行的交易制度是t+0 所以上市第 -

怎么查信用卡有没有逾期记录?帮别人办理停息挂账违法吗? 怎么查信用卡有没有逾期记录?1、电话:客户可以直接拨打发卡银行的热线电话,按0键转接人工服务后,向客

怎么查信用卡有没有逾期记录?帮别人办理停息挂账违法吗? 怎么查信用卡有没有逾期记录?1、电话:客户可以直接拨打发卡银行的热线电话,按0键转接人工服务后,向客 -

平安网上车险怎么投保?车险保费的来源怎么写? 平安网上车险怎么投保?【1】登录平安保险官方网站,进入平安车险的报价系统;【2】投保人在报价系统中如

平安网上车险怎么投保?车险保费的来源怎么写? 平安网上车险怎么投保?【1】登录平安保险官方网站,进入平安车险的报价系统;【2】投保人在报价系统中如 -

樊梨花介绍 历史上樊梨花真的存在吗? 樊梨花介绍是一个来自大唐的女人,称为大唐女将,当你提到樊梨花这个名字的时候,每个人都会赞赏她吧,

樊梨花介绍 历史上樊梨花真的存在吗? 樊梨花介绍是一个来自大唐的女人,称为大唐女将,当你提到樊梨花这个名字的时候,每个人都会赞赏她吧, -

股票交易时间是什么时候呢?股票转账交易的原因? 股票交易时间是周一至周五上午9:30至11:30,下午13:00至15:00,不同交易所的交易时间可能稍微有所差别,

股票交易时间是什么时候呢?股票转账交易的原因? 股票交易时间是周一至周五上午9:30至11:30,下午13:00至15:00,不同交易所的交易时间可能稍微有所差别, -

新浪微博因蒋某事件被罚真的吗?阿里有新浪微博多少股份? 新浪微博因蒋某事件被罚真的吗?国家互联网信息办公室指导北京市互联网信息办公室,约谈新浪微博负责人,

新浪微博因蒋某事件被罚真的吗?阿里有新浪微博多少股份? 新浪微博因蒋某事件被罚真的吗?国家互联网信息办公室指导北京市互联网信息办公室,约谈新浪微博负责人, -

qq悄悄话怎么知道对方是谁?qq匿名能查出来是谁吗? qq悄悄话怎么知道对方是谁?步骤1、登录你的QQ,找到QQ悄悄话,点击联系人图标,看到右上角的生活服务图

qq悄悄话怎么知道对方是谁?qq匿名能查出来是谁吗? qq悄悄话怎么知道对方是谁?步骤1、登录你的QQ,找到QQ悄悄话,点击联系人图标,看到右上角的生活服务图 -

支付宝信用卡收款限额怎么解除?商家花呗收款有限额吗? 支付宝信用卡收款限额的解除方法:1、打开支付宝app,点击我的,点击商家服务;2、在支付宝商家服务里点

支付宝信用卡收款限额怎么解除?商家花呗收款有限额吗? 支付宝信用卡收款限额的解除方法:1、打开支付宝app,点击我的,点击商家服务;2、在支付宝商家服务里点

热门资讯

-

gpi是什么意思?gpi汇款是什么意思? gpi是什么意思?GPI是Global Payme...

gpi是什么意思?gpi汇款是什么意思? gpi是什么意思?GPI是Global Payme... -

白醋洗脸后还用洗面奶洗脸吗?白醋洗脸后怎么用洗面奶洗脸? 白醋洗脸后还用洗面奶洗脸吗需要用...

白醋洗脸后还用洗面奶洗脸吗?白醋洗脸后怎么用洗面奶洗脸? 白醋洗脸后还用洗面奶洗脸吗需要用... -

网贷延期还款怎么申请?信用卡停息挂账申请条件? 网贷延期还款怎么申请?1、在银行柜...

网贷延期还款怎么申请?信用卡停息挂账申请条件? 网贷延期还款怎么申请?1、在银行柜... -

日本专家三年研究表明 中学生入学得到手机或将导致脑力直接停滞在小学 如今几乎人手一部或数部手机,而玩...

日本专家三年研究表明 中学生入学得到手机或将导致脑力直接停滞在小学 如今几乎人手一部或数部手机,而玩...

观察

图片新闻

-

大家知道樊梨花吗 樊梨花真的存在吗? 大家知道樊梨花吗?是一个来自大唐...

大家知道樊梨花吗 樊梨花真的存在吗? 大家知道樊梨花吗?是一个来自大唐... -

内蒙古调整最低工资标准一览表 内蒙古养老金上调方案 内蒙古调整最低工资标准一览表一、...

内蒙古调整最低工资标准一览表 内蒙古养老金上调方案 内蒙古调整最低工资标准一览表一、... -

平安网上车险怎么投保?车险保费的来源怎么写? 平安网上车险怎么投保?【1】登录平...

平安网上车险怎么投保?车险保费的来源怎么写? 平安网上车险怎么投保?【1】登录平... -

可转债可以一个人多个账户申购吗?可转债可以多个账户申购吗? 可转债可以一个人多个账户申购吗可...

可转债可以一个人多个账户申购吗?可转债可以多个账户申购吗? 可转债可以一个人多个账户申购吗可...

精彩新闻

-

安全员证什么时候考试?安全员需要每年考试吗? 安全员证什么时候考试?2023安全员b...

安全员证什么时候考试?安全员需要每年考试吗? 安全员证什么时候考试?2023安全员b... -

《三生三世十里桃花》小说里折颜和白真是一对吗?折颜和墨渊是什么关系? 《三生三世十里桃花》小说里折颜和...

《三生三世十里桃花》小说里折颜和白真是一对吗?折颜和墨渊是什么关系? 《三生三世十里桃花》小说里折颜和... -

服刑期间信用卡逾期怎么办?被拘留还不上信用卡怎么办? 一、服刑期间信用卡逾期怎么办?1、...

服刑期间信用卡逾期怎么办?被拘留还不上信用卡怎么办? 一、服刑期间信用卡逾期怎么办?1、... -

蟑螂可以治疗什么病?蟑螂为什么能治病? 【蟑螂可以治疗什么病】蟑螂是药材...

蟑螂可以治疗什么病?蟑螂为什么能治病? 【蟑螂可以治疗什么病】蟑螂是药材... -

申请民事能力鉴定的程序有哪些?行为能力鉴定原则是什么? 一、申请民事能力鉴定是怎样的?1、...

申请民事能力鉴定的程序有哪些?行为能力鉴定原则是什么? 一、申请民事能力鉴定是怎样的?1、... -

打印机出错 打印机处于错误状态怎么办(打印机出错 打印机处于错误状态) 全球快讯 来为大家解答以下的问题,印机出错...

打印机出错 打印机处于错误状态怎么办(打印机出错 打印机处于错误状态) 全球快讯 来为大家解答以下的问题,印机出错... -

苹果新专利表明,iPad Pro 的悬停功能将扩展到 iPhone 和 Mac

_资讯推荐 IT之家5月31日消息,根据美国商标...

苹果新专利表明,iPad Pro 的悬停功能将扩展到 iPhone 和 Mac

_资讯推荐 IT之家5月31日消息,根据美国商标... -

电视剧《锋刃》大结局沈西林继续潜伏了吗?沈西林是黄渤饰演的吗? 电视剧《锋刃》大结局沈西林继续潜...

电视剧《锋刃》大结局沈西林继续潜伏了吗?沈西林是黄渤饰演的吗? 电视剧《锋刃》大结局沈西林继续潜... -

李芳:家乡巨变是我的创作源泉 李芳。图片由本人提供本报记者林雪...

李芳:家乡巨变是我的创作源泉 李芳。图片由本人提供本报记者林雪... -

没签劳动合同谁吃亏?劳动合同怎么签才正规? 没签劳动合同谁吃亏?没签劳动合同...

没签劳动合同谁吃亏?劳动合同怎么签才正规? 没签劳动合同谁吃亏?没签劳动合同... -

建行正青春信用卡好申请吗?建行信用卡首次申请用哪个好? 建行正青春信用卡好申请吗建行正青...

建行正青春信用卡好申请吗?建行信用卡首次申请用哪个好? 建行正青春信用卡好申请吗建行正青... -

兔子暴力结局 曲婷最后和谁在一起了? 兔子暴力结局《兔子暴力》结局:曲...

兔子暴力结局 曲婷最后和谁在一起了? 兔子暴力结局《兔子暴力》结局:曲... -

收益互换是什么意思?股票收益互换与融资融券的区别在哪? 收益互换是什么意思?目前,中国银...

收益互换是什么意思?股票收益互换与融资融券的区别在哪? 收益互换是什么意思?目前,中国银... -

招行汽车贷款如何办理?招行汽车贷款好批吗? 招行汽车贷款如何办理?【1】首先需...

招行汽车贷款如何办理?招行汽车贷款好批吗? 招行汽车贷款如何办理?【1】首先需... -

工薪族怎么理财?工薪族理财技巧有哪些? 工薪族怎么理财?理财是很多人关注...

工薪族怎么理财?工薪族理财技巧有哪些? 工薪族怎么理财?理财是很多人关注... -

恒大房价打折75折真的吗?恒大为什么全国降价了? 恒大房价打折75折真的吗?恒大房价...

恒大房价打折75折真的吗?恒大为什么全国降价了? 恒大房价打折75折真的吗?恒大房价... -

银行卡限额可以去atm机取钱吗?1类卡突然限额1000能解决吗? 银行卡限额可以去atm机取钱吗银行...

银行卡限额可以去atm机取钱吗?1类卡突然限额1000能解决吗? 银行卡限额可以去atm机取钱吗银行... -

隔日委托的委托价格有哪些限制?隔夜委托的时间是几点钟开始的? 隔日委托的委托价格有哪些限制?隔...

隔日委托的委托价格有哪些限制?隔夜委托的时间是几点钟开始的? 隔日委托的委托价格有哪些限制?隔... -

内蒙古调整最低工资标准一览表 内蒙古养老金上调方案 内蒙古调整最低工资标准一览表一、...

内蒙古调整最低工资标准一览表 内蒙古养老金上调方案 内蒙古调整最低工资标准一览表一、... -

信用卡逾期几年可以消除记录?帮别人做停息挂账合法吗? 信用卡逾期几年可以消除记录?如果...

信用卡逾期几年可以消除记录?帮别人做停息挂账合法吗? 信用卡逾期几年可以消除记录?如果... -

网贷延期还款怎么申请?信用卡停息挂账申请条件? 网贷延期还款怎么申请?1、在银行柜...

网贷延期还款怎么申请?信用卡停息挂账申请条件? 网贷延期还款怎么申请?1、在银行柜... -

微信文件大小限制解除方法是啥呢?文件太大微信不能发送怎么办? 微信在用于办公时,总是会出现文件...

微信文件大小限制解除方法是啥呢?文件太大微信不能发送怎么办? 微信在用于办公时,总是会出现文件... -

股票隔日委托买入交易时间限制?股票隔日委托怎么操作? 股票隔日委托买入交易时间限制?如...

股票隔日委托买入交易时间限制?股票隔日委托怎么操作? 股票隔日委托买入交易时间限制?如... -

技嘉推出外置液冷RTX 4090显卡盒,可让笔记本秒变游戏利器

-全球热头条 IT之家5月31日消息,近日,技嘉发...

技嘉推出外置液冷RTX 4090显卡盒,可让笔记本秒变游戏利器

-全球热头条 IT之家5月31日消息,近日,技嘉发... -

阚清子被男友求婚是真的吗?阚清子原名叫什么? 阚清子被男友求婚是真的吗?30日,...

阚清子被男友求婚是真的吗?阚清子原名叫什么? 阚清子被男友求婚是真的吗?30日,... -

信用卡申请停息挂账影响信用吗?申请停息挂账需要满足哪些条件? 信用卡申请停息挂账影响信用吗?停...

信用卡申请停息挂账影响信用吗?申请停息挂账需要满足哪些条件? 信用卡申请停息挂账影响信用吗?停... -

网贷可以申请延期还款吗?网贷太多如何债务重组? 网贷可以申请延期还款吗?贷款是可...

网贷可以申请延期还款吗?网贷太多如何债务重组? 网贷可以申请延期还款吗?贷款是可... -

股票隔日委托时间未到是什么意思?股票隔日委托什么可以撤单? 股票隔日委托时间未到是什么意思?...

股票隔日委托时间未到是什么意思?股票隔日委托什么可以撤单? 股票隔日委托时间未到是什么意思?... -

李湘王岳伦公司注销 李湘的事业介绍 李湘王岳伦公司注销最近有网友开始...

李湘王岳伦公司注销 李湘的事业介绍 李湘王岳伦公司注销最近有网友开始... -

如何看股票是盈利还是亏损?年报亏损股票能持有吗? 如何看股票是盈利还是亏损?1、股票...

如何看股票是盈利还是亏损?年报亏损股票能持有吗? 如何看股票是盈利还是亏损?1、股票... -

8月电影观影人次超9500万 电影票房计算是怎么计算的? 8月电影观影人次超9500万2020年8月...

8月电影观影人次超9500万 电影票房计算是怎么计算的? 8月电影观影人次超9500万2020年8月... -

玛多县市场监督管理局开展安全生产专项检查 为进一步筑牢市场监管领域安全网,...

玛多县市场监督管理局开展安全生产专项检查 为进一步筑牢市场监管领域安全网,... -

什么是网关地址?网关地址和ip地址有什么区别? 什么是网关地址?所谓的网关ip地址...

什么是网关地址?网关地址和ip地址有什么区别? 什么是网关地址?所谓的网关ip地址... -

马冬梅马丽当妈妈啦 马丽的老公是谁介绍? 马冬梅马丽当妈妈啦5月10 日,...

马冬梅马丽当妈妈啦 马丽的老公是谁介绍? 马冬梅马丽当妈妈啦5月10 日,... -

旬阳有哪些特色小吃(陕西旬阳特产有哪些) 旬阳有哪些特色小吃?旬阳的特色小...

旬阳有哪些特色小吃(陕西旬阳特产有哪些) 旬阳有哪些特色小吃?旬阳的特色小... -

淘宝退货流程是什么?淘宝退货需要自己出运费吗? 淘宝退货流程是什么?退款的形式分...

淘宝退货流程是什么?淘宝退货需要自己出运费吗? 淘宝退货流程是什么?退款的形式分... -

溢出效应是什么意思?溢出效应经济分析表现 溢出效应是什么意思?溢出效应经济...

溢出效应是什么意思?溢出效应经济分析表现 溢出效应是什么意思?溢出效应经济... -

手机外部存储空间读写异常怎么办(手机读写权限在哪设置) 手机外部存储空间读写异常怎么办?1...

手机外部存储空间读写异常怎么办(手机读写权限在哪设置) 手机外部存储空间读写异常怎么办?1... -

影响房子采光的因素有哪些?房子要怎么选才好? 一、影响房子采光的因素有哪些影响...

影响房子采光的因素有哪些?房子要怎么选才好? 一、影响房子采光的因素有哪些影响... -

带给我是笑容是什么歌 没有什么不同歌曲谁写的? 带给我是笑容是什么歌1、又是你的...

带给我是笑容是什么歌 没有什么不同歌曲谁写的? 带给我是笑容是什么歌1、又是你的... -

什么是基本面分析?技术分析和基本面分析哪个更有效? 什么是基本面分析?基本面分析又称...

什么是基本面分析?技术分析和基本面分析哪个更有效? 什么是基本面分析?基本面分析又称... -

北京养老新政是什么?北京昌平抱团养老好不好? 北京养老新政是什么?一、调整范围...

北京养老新政是什么?北京昌平抱团养老好不好? 北京养老新政是什么?一、调整范围... -

网贷逾期两年可以只还本金吗?信用卡停息挂账2023新规定? 网贷逾期两年属于严重逾期,如果用...

网贷逾期两年可以只还本金吗?信用卡停息挂账2023新规定? 网贷逾期两年属于严重逾期,如果用... -

存30万一年多少利息?工行和交行存30万哪个利息更高? 存30万一年多少利息?利息计算公式...

存30万一年多少利息?工行和交行存30万哪个利息更高? 存30万一年多少利息?利息计算公式... -

短期投资理财收益高不高?投资理财什么收益最高? 短期投资理财收益高不高?主要看所...

短期投资理财收益高不高?投资理财什么收益最高? 短期投资理财收益高不高?主要看所... -

信用卡逾期的解决方法有哪些?信用卡逾期申请停息挂账的程序? 1、作为信用卡持卡人,一旦因为失...

信用卡逾期的解决方法有哪些?信用卡逾期申请停息挂账的程序? 1、作为信用卡持卡人,一旦因为失... -

内蒙古调整最低工资标准一览表 内蒙古定额调整规定 内蒙古调整最低工资标准一览表一、...

内蒙古调整最低工资标准一览表 内蒙古定额调整规定 内蒙古调整最低工资标准一览表一、... -

沙丘哈克南男爵结局 沙丘前三部和后三部关系 沙丘哈克南男爵结局《沙丘》哈克南...

沙丘哈克南男爵结局 沙丘前三部和后三部关系 沙丘哈克南男爵结局《沙丘》哈克南... -

进入信用卡黑名单的后果是什么?如何做会进入信用卡黑名单? 进入信用卡黑名单的后果是什么?信...

进入信用卡黑名单的后果是什么?如何做会进入信用卡黑名单? 进入信用卡黑名单的后果是什么?信... -

信用卡逾期会上门催收吗?信用卡欠债无力偿还怎样办理停息挂账? 信用卡逾期会上门催收吗?信用卡逾...

信用卡逾期会上门催收吗?信用卡欠债无力偿还怎样办理停息挂账? 信用卡逾期会上门催收吗?信用卡逾...